海外の銀行や証券会社に口座を作って、そこに資産移せば、日本の税務当局に秘密にできるのではないか?と考えたことがある方もいらっしゃるでしょう。

果たして、本当に海外の金融口座で資産隠しはできるのでしょうか?日本の税務当局にはバレないのでしょうか?答えは「バレる」です。確かに昔は、海外の金融機関の口座情報を日本の税務当局が把握するのが難しい時代がありました。

しかし、今は、海外の口座情報を把握する仕組みが整っています。

また、海外財産の申告を怠るなど、日本の税法に違反した場合には厳しいペナルティがあります。

本稿では、各国での口座情報共有の仕組みや違反した際のペナルティについて解説していきます。

資産隠し取締強化の背景

各国間での口座情報共有の必要性

昔は、海外の金融機関の口座情報を日本の税務当局が把握することは非常に難しかったです。なぜならば、その国の金融機関の口座情報はその国でのみ把握されるものであり、その情報を各国が共有するような仕組みがなかったからです。

しかし、各国の税務当局が連携して、国際的な情報交換システムを構築すれば、各国の口座情報を共有することができ、租税回避を取り締まることができるという考えが生まれ、実際に多くの国で導入が進んでいます。この国際的な情報交換システムの主な目的は、脱税やマネーロンダリング(資産洗浄)のような犯罪行為を撲滅するためです。また、税務当局は、国際的な租税回避も撲滅したいと考えています。

国際的な租税回避とは、海外で収入や利益があっても、各国の税制や租税条約の違いをうまく利用して、また様々な金融商品を複雑に組み合わせることによって、どこの国にもほとんど納税をしないといった行為を指します。要するに各国の法や制度の穴をうまく見つけて納税回避しようとしているのです。企業だけでなく個人もこのような租税回避を行おうとする人が増加しています。

富裕層の国際的な租税回避が明るみに

2016年のパナマ文書や2017年のパラダイス文書、2021年のパンドラ文書といった、タックスヘイブンに設置した法人や個人の情報が掲載された秘密文書が暴露され、国際的な租税回避について世界的に問題になりました。

もちろん、合法なものも多数ありますが、本来であれば自国で税金を多く納めるべき人達が、こぞってタックスヘイブンを利用して自分達だけ甘い汁を吸っているのは、倫理的に許されるべきではないとして、世界中から非難が殺到しました。

富裕層がこぞって租税回避をすることで、その分各国の税収は少なくなり、その結果、増税を招くことにもなり得ます。また、富裕層と非富裕層の二極化が益々加速化することにもつながっています。

富裕層(純金融資産保有額1億円以上)や超富裕層(純金融資産保有額5億円以上)は、このように税率の低い国や地域に資産を集中させる傾向があり、各国税務当局はそうしたお金の流れを把握して、税金をしっかり確保しようとしているのです。

ちなみに、2019年時点で、日本では、富裕層は124万世帯、保有資産236兆円、超富裕層は8.7万世帯、保有資産97兆円あります。

節税、脱税、租税回避の違い

節税は、あくまでも合法的な目的、手段、範囲内で行う税金軽減対策です。しかし、脱税は、本来納税すべき税金を支払わない完全な違法行為です。

また、マネーロンダリング(資金洗浄)とは、犯罪から得られた収益を、どこかの口座で綺麗な商取引から得た収益かのように見せかける、犯罪組織によく利用される手段です。脱税やマネーロンダリング、国際的な租税回避は、世界的に撲滅のための機運が高まっており、国際的な口座情報の交換の仕組みもこのような背景に基づいて生まれたものです。

口座情報共有システムCRS

CRSとは

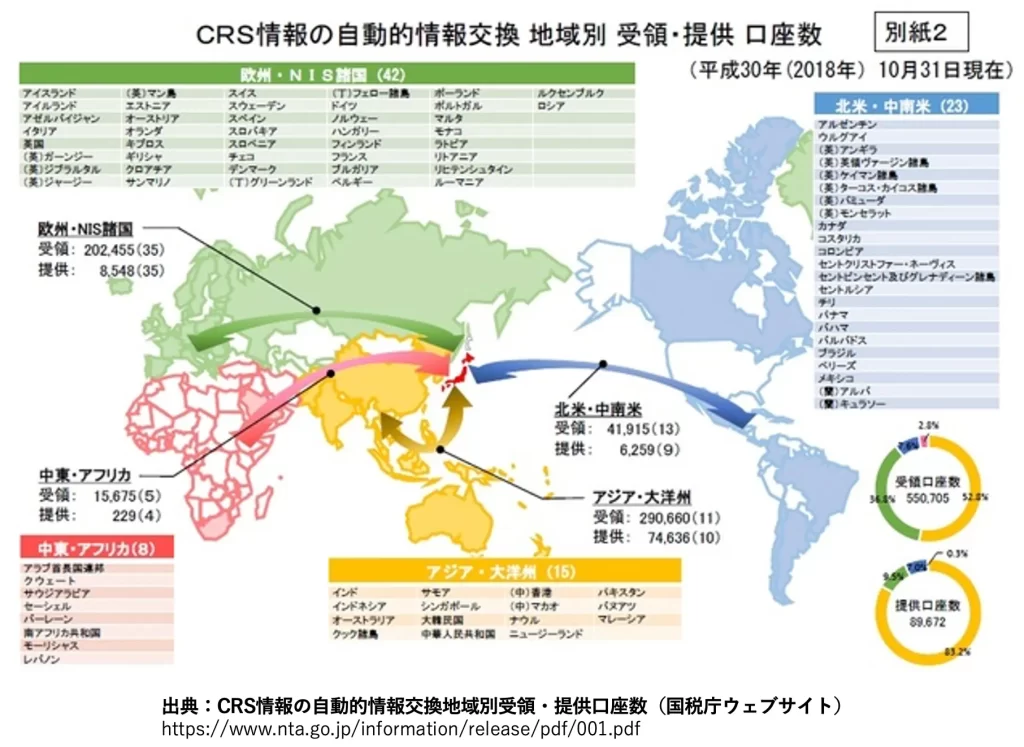

各国間で口座情報を共有する仕組みをCRS(Common Reporting Standard、共通報告基準)と言います。これはOECD(経済開発協力機構)が2014年に開発した口座情報の自動共有を図る国際システムで、日本を含めて100カ国以上の国や地域が加盟しています。アジア、ヨーロッパなどの主要国だけでなく、ケイマン諸島、ヴァージン諸島などのタックスヘイブンも参加しています。

共有される情報とは

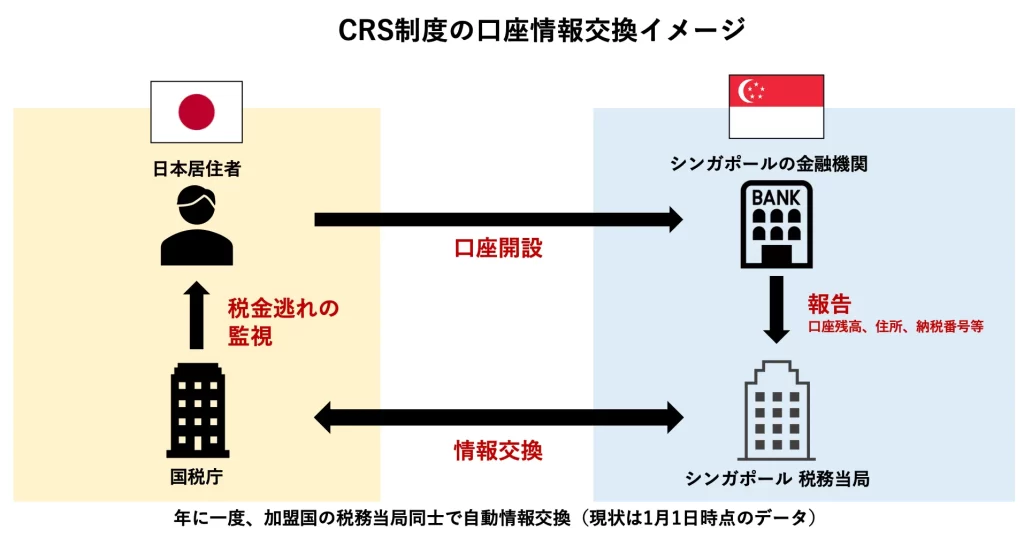

CRS加盟各国の金融機関の口座情報、具体的には各国の税務上の非居住者が有する口座情報を金融機関が自国の税務当局に報告し、その情報を非居住者が実際に居住している国の税務当局に送り、税務当局間でこの口座情報を共有するというものです。毎年1月1日に自動で口座情報が交換される仕組みになっています。

銀行、郵便局などの預金機関、生命保険会社などの特定保険会社、証券会社などの保管機関、信託などの投資事業体が情報提供の主体とされています。

また、利子や配当などの所得が、全所得の50%以上を占めている法人については、実質的支配者情報(主たる株主情報など)も提供されます。これは、海外法人を設立して資産を移転させる事案を適切に把握して課税したいという意図に基づくものです。国税庁発表によると、2021年には、日本は247万件の口座情報を各国から入手し、逆に66万件の口座情報を各国に提供しました。入手情報の資産残高は、12兆円以上もあるようです。

米国はCRS不参加

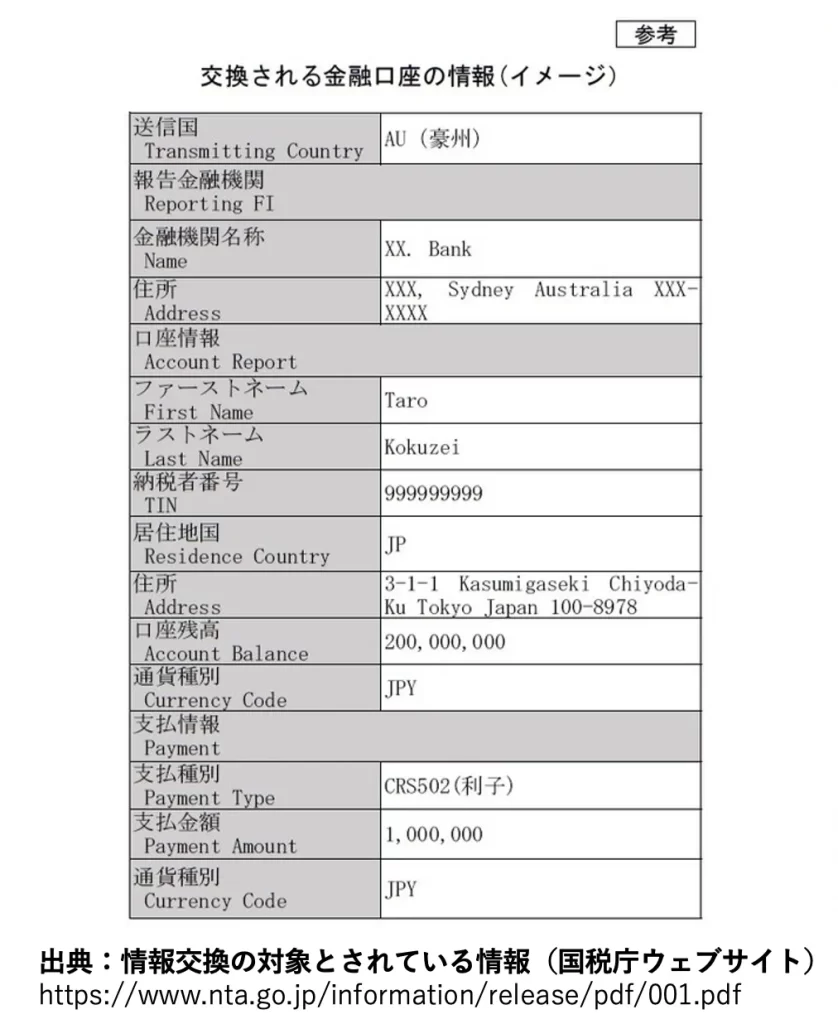

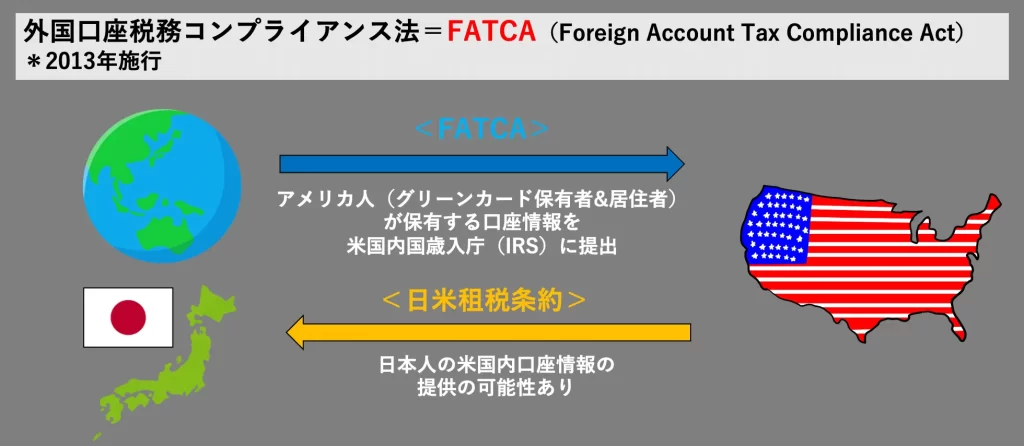

米国はCRSに参加していません。米国はCRSができる前にFATCA(外国口座税務コンプライアンス法=Foreign Account Tax Compliance Act)という独自の制度を持っていたからです。

米国人(米国国民や米国居住者)が保有する金融口座情報を、米国税務当局である内国歳入庁(IRS)に提出させる独自の制度を整備しており、各国が米国に口座情報を提供しています。日本でも金融機関の口座を開設する際に「米国人ではありませんか?」という確認をされる欄が必ずあると思いますが、それはこのFATCAに協力をするためのものなのです。

米国人の海外情報が米国税務当局(IRS)に提供されるだけでなく、反対に日本居住者の米国内の情報が日本の税務当局に提供されるかという点に関しては、FATCAそのものとしては、米国IRSから日本の税務当局への情報提供はありません。しかし、日米租税条約に基づき、日本居住者の米国内の口座情報が日本の税務当局に送付される仕組みになっています。

暗号資産は対象になるか、CARFの導入について

暗号資産に関しては、正式にはまだCRSの報告対象とされていないですが、いずれは対象になる可能性が高いです。近年、暗号資産は金融市場に大きなインパクトをもたらしており、暗号資産にかかる税務上の課題について、各国で早くから議論が重ねられてきました。

その結果、OECD(経済開発協力機構)では、デジタル資産の投資活動を「暗号資産に関する情報交換制度の枠組み」(Crypto-Asset Reporting Framework: CARF)の対象とし、暗号資産交換業者(取引所等)に対して、暗号資産の使用者情報や取引情報を毎年報告するよう要求することをガイドライン草案で公表しました(2022年3月22日)。

つまり、CARFが暗号資産版CRSになります。金融機関がCRSに報告する義務ある対象が拡大し、電子マネーや中央銀行デジタル通貨や暗号資産への間接投資も含まれます。

米国のFATCAでも、2022年3月28日で公表された2023年度予算教書案(通称:Green Book)で、暗号資産取引所に対し、非米国人が保有する暗号資産の売却総収益について申告を要求しています。

以上のように、OECD各国も米国も、暗号資産の口座情報についても申告義務対象とする方向に進んでいることがわかります。これからは、暗号通貨を海外の取引所に移したから税務当局にバレない、といったことも少なくなっていくはずです。

国外財産調書制度

日本居住者で国外に多くの資産を保有している場合は、税務当局に申告をする必要があるのをご存知でしょうか?

国外財産調書制度という制度で、海外資産を有する人の増加に伴い、その海外資産の状況を把握して適切に課税していく趣旨で設けられたもので、2014年から施行されています。

国外財産調書の提出が必要になる人は、その年の12月31日時点で日本の居住者(非永住者を除く)である人が対象になります。ここで言う居住者とは、所得税法上における居住者のことで、日本国内に1年以上住所を有する人を言います。

非永住者とは、日本の国籍を持っておらず、かつ過去10年間に5年以下しか日本に居住していない人を言います。その年の12月31日時点で、この非永住者以外の日本居住者が、各種国外財産を5,000万円超えて所有している場合、翌年の3月15日までにその財産の種類ごとに内訳明細を書いて所轄の税務署に提出しなければならないですが、この書面が国外財産調書です。

暗号資産は、海外の暗号資産取引所の口座を利用している場合、国外財産扱いになります。資産の価額は、12月31日時点の時価で評価されますが、不動産や非上場株式に関しては、見積価格で金額が算出されます。

国税庁が発表した令和2年分の国外財産調書提出状況について見てみると、総財産額は、4兆1,465億円、内訳で多いのが有価証券(51.2%)、預貯金(17.4%)、建物(10.9%)で、前年に比べて預貯金がかなり増加したようです。

なお、今は5,000万円超という金額基準で運用されていますが、今後、この基準が引き下げられ、報告基準がより厳しい方向に改正される可能性もありますので、注意が必要です。

国外送金等調書

海外との一定金額以上の入出金情報を把握し、適正に課税していくための制度が、国外送金等調書です。金融機関を通じて国外へ送金したり、逆に国外から送金を受領する場合、その金融機関に書誌的事項や取引内容や記載した告知書を提出します。告知書を受け取った金融機関は、海外と入出金のやりとりが100万円を超えてある場合、国外送金等調書を作成し、税務署長に提出します。

国外財産調書とは異なり、金融機関が作成して提出するものなので、個人で提出する必要はありません。

この調書を作成する基準額は、かつては200万円超であったのが、100万円超に変更されました。今後も基準額が下げられる可能性は十分にあります。今のところ、100万円以下の国外への送金などは、調書提出が不要です。このため、100万円以下に分割して送金するという手法を取れば調書不要になります。

隠蔽や虚偽申告のペナルティ

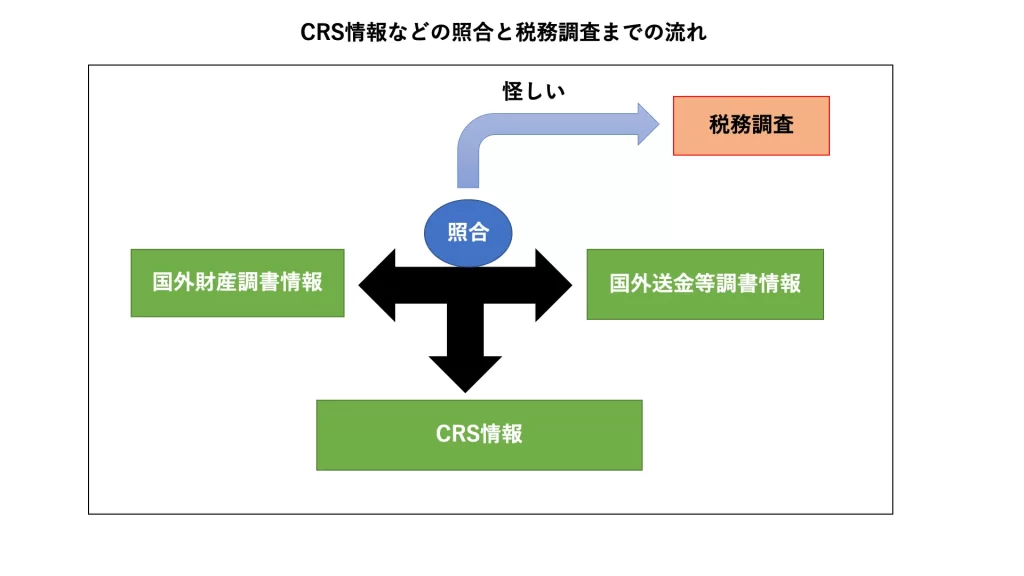

国税庁は、CRSに基づく口座情報、国外財産調書の情報、国外送金等調書の情報等を照合して、脱税行為やマネーロンダリングが行われていないかを調べています。脱税やマネーロンダリングの疑いがある案件に対しては、税務調査を進めていきます。

前述で説明した「国外財産調書制度」は、該当者自身が申告する制度なので、申告しなかったり、過少申告するということがあり得ます。

特に無申告の場合は厳しい罰則が規定されています。

一番厳しいのは、刑事罰が科せられる場合です。故意に申告をしなかった場合、1年以下の懲役または50万円以下の罰金が科せられる可能性があります。同時に追徴課税(過少申告加算税、無申告加算税、重加算税など)が課されます。

故意でなく過失で過少申告になってしまった場合は、刑事罰は科されませんが、このような追徴課税は課されます。

日本の税務署は非常に優秀で、海外財産についてもしっかり補足してきます。

すぐには税務調査が入らなくても2、3年寝かせてから来る場合もあります。厳しい罰則もある上、いつ税務署が来るかとビクビクして過ごすと精神衛生上もよくありませんから、しっかり申告をするようにしましょう。

まとめ

以上解説してきたように、海外財産を税務当局に秘匿することはできないと考えるべきです。

また、世界的に租税回避への取締はますます厳しくなる方向にあり、緩和されるようなことは考えにくいです。

特に、海外の取引所に置いている暗号資産に関しては、今後税務当局から目をつけられやすくなると思われますので、特段の注意が必要です。故意に情報を隠蔽すると刑事罰が科されますので、堂々と申告すべきものは申告し、決して脱税と疑われるようなことをしてはいけません。

もし申告すべきか、どうやって申告をしたらいいか迷った場合、必ず会計士や税理士に相談するようにしてください。

このぐらいは大丈夫だろうといった自己流の勝手な解釈は事故の元です。

堂々と大きく節税をしたい場合は、やはり「海外移住」が一番です。

特に税率が低く、かつ居住環境としても優れているマレーシアやシンガポール、ドバイなどがおすすめです。

弊社FSIGMA(エフシグマ)では、マレーシアへの移住サポートを行っております。

特にタックスメリットを活かした「資産を守るための海外移住」をコンセプトにサポートを行っております。弊社FSIGMA自身もマレーシア連邦領ラブアンを拠点とし、マレーシア現地の日本人スタッフによるサポート体制もあり、安心してお任せいただけます。

法人設立・ビザ取得・銀行口座開設・不動産探しまでワンストップでサポートをいたします。マレーシア移住をご検討の方は、ぜひ一度ご相談ください。

\\ ドバイ移住についてはこちら //

\\ シンガポール移住についてはこちら //

Zoomにて無料相談を実施しております。ご希望の方は、以下のフォームよりお申し込みくださいませ。