海外で節税する方法の一つとして、オフショア(タックスヘイブン)でキャプティブ保険会社を設立して活用するという方法があります。特にマレーシアのラブアン島でキャプティブ保険会社を設立するのがおすすめです。

本稿は、このテーマについて解説していきます。

キャプティブの意味

キャプティブとは

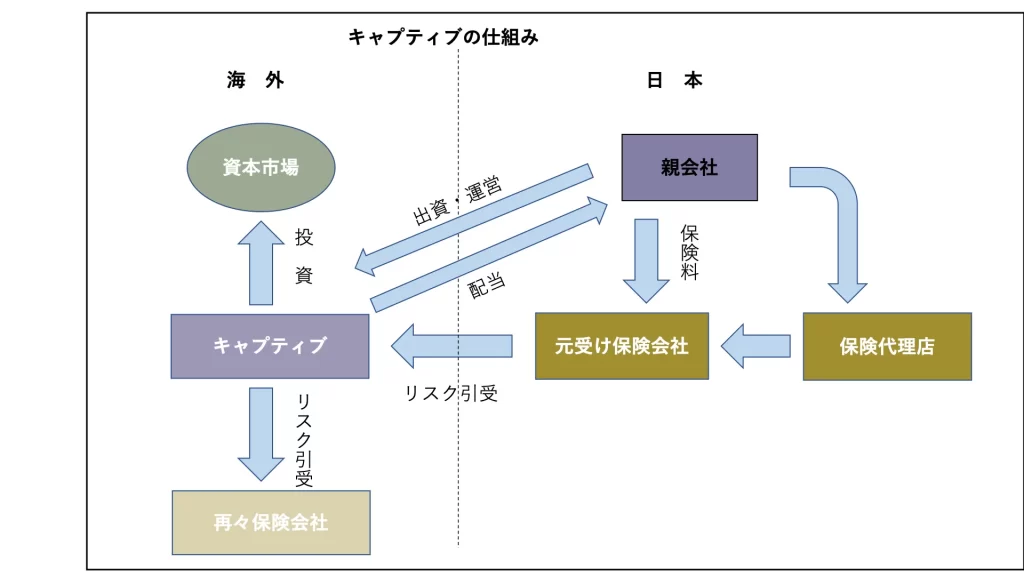

Captive(キャプティブ)とは、元々は捕虜や捕われたという意味ですが、自社専属保険子会社のことを言います。親会社に従属しているので、captiveというわけです。

キャプティブは、自社や自社グループのリスクを引き受ける保険子会社ですが、このキャプティブが今非常に注目されています。

このキャプティブは、欧米では古くから活用されてきましたが、日本企業の活用はまだ少ないです。

しかし、マレーシアのラブアン島などのオフショアで、このキャプティブを設立して節税するという方法が注目されるようになってきました。

キャプティブは、基本的に親会社の100%出資子会社として、キャプティブ保険業法が導入されている国や地域に設立されます。

キャプティブは、国内の元受保険と再保険の保険料率の差や再保険手数料を収益とします。

したがって、キャプティブを設立することによって、親会社は、経費として支払うのみの性質であった保険料から、キャプティブの利益を収益として一部取り戻すことができるようになるのです。

このように、キャプティブを導入することで、親会社は保険コストをカットでき、保険会社に引き受けを拒否されるようなリスクへの対応も可能になります。

また、キャプティブの資本金や準備金を資産としてプールすることもできるので、資本市場での投資・運用が可能になります。

更に、世界の再保険市場にアクセスできるようになります。

つまり、キャプティブが親会社の重要な利益センターとして機能するということです。

キャプティブの背景

企業は、自社の事業を展開していく上で、様々なリスクにさらされています。

これらのリスクが発生した場合に備えて、各種の保険に入っています。

火災保険、損害保険、自動車保険などです。

一方、保険会社の方は、各種の損害が発生した場合は、契約条件にしたがって顧客に損害補償しなければいけません。

損害金額が少ない場合は問題ないですが、自然災害などで巨額な損害が発生する場合があり得ます。

その際は、保険会社は巨額な補償金を支払うということになりかねません。

保険会社は、巨額補償金を支払うというリスクを回避するために、再保険会社に再保険をかけています。

再保険会社は、更にリスクを分散するために、再々保険会社に再々保険をかけています。

再保険会社は、アメリカやイギリスなどに多く存在していますが、日本ではトーア再保険会社しかありません。

これは、日本が自国の保険業界を保護しているからです。

日本企業は、日本の元受け保険会社と契約しているだけで、その元受け保険会社がどこに再保険をかけているか無関心ですし、元受け保険会社も顧客に開示したりしないのが通常です。

元々、日本の保険会社の保険料は世界的に見ても高額です。しかも、昨今では、地球温暖化の影響や、コロナ禍などで自然災害や感染症などが激甚化する傾向にありますので、保険料もますます高騰化する傾向にあります。

また、多発する災害のために、保険会社の責任を免除する免責条項が増加しています。

つまり、保険でカバーできないリスクが増加して、企業が適切なリスクヘッジができていない状態に陥っています。

キャプティブの基本スキーム

元受けキャプティブスキーム

親会社から直接にリスクを引き受け、一部のリスクを自ら抱えて、残りのリスクは再保険として再保険市場に転嫁していくスキームです。

海外の再保険市場は、日本の保険会社に比べリスク処理コストが安いので、コスト差額分が発生し、その分が利益としてキャプティブに内部留保されます。

日本国内にキャプティブを設立することは保険業法上困難であるため、海外でキャプティブを設立することが必要です。

しかし、日本では、国内資産や賠償責任の保険を海外の会社に直接かけるという海外直接付保は禁止されているため、日本の企業がこの方式によるキャプティブを設立することは現行法上できないです。

再保険キャプティブスキーム

親会社から日本国内にある保険会社にリスクを引き受けてもらい、そのほとんどを再保険としてキャプティブに出再します。

キャプティブは一部を自己保有し、残りを再々保険市場に転嫁していくスキームです。

再保険の取引は、国境を跨げるので、キャプティブはタックスヘブンに存在させて親会社のリスクの引き受けが可能となります。

また、元受けとならないため業務も簡素化できます。現在設立されているキャプティブの過半数はこの方式で設立されています。

オフショアでキャプティブ保険会社を設立して活用するメリット

世界の再保険市場にアクセスでき、リスクヘッジを適切に行える

オフショアで設立したキャプティブが、再保険会社になり、更にリスクを当該国外の再々保険会社に転嫁していくことが可能です。

これによって、より適切なリスクヘッジができるようになります。

コスト削減ができ、コストコントロールも可能

元受保険会社では引受が難しいリスクや保険料が高額なリスクの一部をキャプティブで引き受けることにより、保険内容を充実させることができ、またコスト削減もできます。

保険金支払額が少なく済んだ場合は、保険事業収益が得られることになります。

更に、元受会社への価格交渉力も向上させることもでき、コストコントロールが可能になってきます。

資産運用が可能

オフショアのキャプティブで内部留保された損害保険金の一部を資本市場運用することによって、資産運用利益を得ることができます。

優遇税制を享受でき節税できる

外国子会社配当金不算入制度を利用すれば、日本に存在する親会社が、海外の子会社から配当を受ける場合、配当の95%が益金不算入になるので、実質的に保険料のほとんどが戻ってきます。

キャプティブ保険では、親会社の支払う元受保険料は損金処理できます。

また、海外の再々保険会社にリスクを転嫁し、キャプティブでは準備金として積立ていくことができ、非課税となりえます。

キャプティブを活用する際の注意点

日本国内でキャプティブ設立は不可能

キャプティブ設立地は日本ではなく、キャプティブ保険制度や税制が整備されている国を選択することになります。

バミューダ、ケイマン、米国バーモント州が昔から有名ですが、最近では、ハワイやマレーシアのラブアン島、ミクロネシア等に設立をされる日本企業が多くなってきています。

日本の保険業法186条に、外国所在の保険会社が日本企業のリスクを直接引き受けることが認められていないことが規定されています。

そのため、日本国内で認可を受けた保険会社(元受け保険会社)へ日本国内で保険契約を一旦引き受けてもらい、元受け保険会社からオフショアにあるキャプティブ(保険子会社)へリスク移転を行うことになるのです。

キャプティブは、更にオフショア外の再々保険会社にリスク移転していきます。

日本の元受保険会社とオフショアのキャプティブに対する協力が不可欠

日本では、海外の保険会社との直接取引が禁止されているため、日本の保険会社にリスクを引き受けてもらわざるを得ないです。

そのため、日本の保険会社とキャプティブとの協力が不可欠になってきます。

したがって、この交渉を行うキャプティブマネジャーの選定が非常に重要になってきます。

以前は、キャプティブ設立費用は高額で、更に年間数千万円の維持費が必要でしたので、大企業のみがキャプティブを利用していました。しかし、現在では中小企業であっても低コストでキャプティブを利用できるようになってきました。

それは、既存のキャプティブ運営会社に依頼し、一部の機能を貸してもらうというレンタキャプティブやセルキャプティブ等の活用が可能になったからです。

こうしたスキームを活用すれば、初期費用や維持費を抑制しながら、一般的なキャプティブと同程度のメリットが得られます。

タックスヘイヴン対策税制

キャプティブの設立・運営で最も注意すべき点は、タックスヘイヴン対策税制です。

タックスヘイヴン対策税制は、軽課税国を利用して租税回避を図る行為を排除する制度です。

タックスヘイヴン対策税制の対象になると、海外の低税率国で実体のない子会社の所得を計上している場合、本国の親会社にその所得を合算して課税対象にすることになってしまいます。

タックスヘイヴンに該当するかどうかの判定については、実効税率などの形式要件と管理支配地基準などの実質要件を併せて判定されます。

具体的には、日本法人がその発行株式の50%超を直接および間接に保有している外国法人(外国関係会社)で、タックスヘイヴン(実質的な租税負担割合が20%以下の国・地域に本店を有する特定外国子会社等)の留保所得のうち、株式発行割合(10%以上)に対応する部分の金額を日本法人の所得に合算して課税するというものです。

ただし、外国関係会社が独立企業としての経済実体を備え、事業活動を当該地で行うことに十分な経済合理性が認められるなど、一定の要件を満たす場合には、この制度は不適用になります。

また、特定外国子会社などの租税負担割合が20%以下であっても、経済活動基準のすべての要件を満たしている場合はタックスヘイヴン対策税制の適用はありません。

経済実体がない受動的所得は合算対象とする一方で、実体のある事業所得であれば、子会社の税負担率にかかわらず合算対象外となります。 この判定は事業年度ごとに行われます。

キャプティブのデメリット

保険会社・弁護士・会計士などの専門家のコンサルティング費用などがキャプティブ設立前から初期にかけて必ず必要です。

そのため、保有リスクが小さい場合など、小規模キャプティブでは費用対効果の面でキャプティブ設立の必要性は低いと言わざるを得ません。

通常の再保険型のキャプティブでは、元受け保険会社と密接な関係を築く必要があり、キャプティブと既存保険会社が競合関係になり連携が困難になる可能性もあります。

また、キャプティブだけでは、突発的な大事故や損害発生頻度の増加等で想定以上に悪化した巨大リスクはカバーできないので、再々保険会社と直接交渉しなくてはいけなくなります。

税制の変更によるリスク

税制変更により、保有資産が減少しキャプティブ運営が困難になる可能性もあり得ます。

その場合は、キャプティブを閉鎖してリスクを最小限に抑えることもできますが、キャプティブを閉鎖するには現地当局からの承認が必要です。

キャプティブマネージャーによるリスク

キャプティブは、国際税務・会計などの専門知識が必要となるためキャプティブ設立の支援を行うキャプティブマネージャーの選別は非常に重要です。

不適切な人を選定すると、キャプティブ設立後に税務調査が入ったり、その後のキャプティブ運営に支障をきたすようなことがありますので、注意が必要です。

ラブアン法人でキャプティブ運用する方法

マレーシアのラブアンはOECDのBEPS行動計画の要件を満たすため、国内法の一部を修正し、国際基準に準拠した運用を開始しました。

これにより、実質活動要件を満たすことで透明性の高いキャプティブの運用が実現できるようになりました。

更に、ラブアン法人としてキャプティブを設立した場合、税制優遇措置が適用され、監査済み純利益の3%の法人税になる税制を選択することが可能となりました。

ラブアンでは、キャプティブの内部留保利益の資産運用に対して、投資益課税が非課税になるというメリットがあります。

またラブアン島の市街地は非常にコンパクトなエリアで、ラブアン金融センターを中心に信託会社やキャプティブマネージャーが集中しているので、キャプティブの効率的な運営が可能です。

上記のメリットを享受するための必要な要件としての実質活動要件は、具体的には次のようなものです。

ラブアンの法令上、キャプティブは最低雇用要件としてラブアンにて一定数の常勤従業員を雇用しなければなりません。

更にキャプティブは、ラブアンにおいて最低年間支出として一定金額を支出しなければいけません。

これらは法令規定事項ですが、変更されることもよくあるので、常に最新情報を確認する必要があります。

このような必要要件を満たさないと、ラブアン法人の優遇措置を受けることができなくなります。

具体的にキャプティブを設立するにあたっては、下記のステップでキャプティブ運営を行っていきます。

①カンパニーセクレタリー(会社秘書役)の任命

マレーシアで会社設立する場合は、必ず国家資格を持つカンパニーセクレタリーを任命しなければいけません。

信託会社がその役割を果たします。会社の基幹実務は、カンパニーセクレタリーを通じて行います。

②キャプティブマネージャーの任命

ラブアンで認可されたキャプティブマネージャーを任命する必要があります。キャプティブマネージャーは、保険引受業務、ソルベンシー管理、経理・会計、取締役会の監視などキャプティブ運営の重要な役割を果たします。

③監査人の任命

ラブアンで認可された外部監査人を任命します。

④設立事務

任命したカンパニー・セクレタリーにより、設立事務が進められます。

・ 法人名予約

・ 会社名許可申請

・ ラブアン金融庁へのライセンス申請

・ 法人設立および銀行口座開設

・ ラブアン金融庁から発行されたライセンス受領

など。

手続きのほとんどのプロセスは一般法人の設立と同じですが、キャプティブを設立するというのは、金融機関(保険会社)を設立することになります。

したがって、監督当局の厳格な審査があり、設立の許可が下りなければキャプティブは設立できません。

キャプティブ設立の際は種々の分野の専門家に相談する必要があります。

まとめ

金融所得課税引き上げについて、さまざま解説してきました。

日本の税制度は、諸外国と比較してもかなり複雑でわかりにくいです。

また、NISAなどの非課税制度も複雑なものになっています。

税制度などをシンプルに構成していき、公平性や公正性を担保するようにすることが政府には求められています。

また、大きなトレンドとして、金融所得非課税の国への海外移住への流れも加速していくと思われます。

弊社FSIGMAは、マレーシアのラブアン法人で、海外投資の窓口、海外移住の窓口、海外不動産を事業として展開しております。

各種情報提供やセミナー開催、海外不動産ツアーなども行っておりますので、ぜひご活用、ご相談いただければと思います。